안정적인 연 10% 수익을 위한 분산 투자 전략: 미국·한국 고배당과 성장 ETF 포트폴리오

- 주식으로 노후 해결/주식 기초

- 2024. 11. 13. 13:44

연 10% 정도의 수익을 목표로 주식 투자를 안전하게 하고자 한다면, 안정성과 성장성을 모두 고려한 포트폴리오 전략을 추천드립니다. 여기서는 다양한 ETF와 안정적인 배당주에 분산 투자하여 수익을 꾸준히 올릴 수 있는 방법을 자세히 설명하겠습니다. 이 전략은 위험을 줄이면서도 목표 수익률에 도달할 가능성을 높여주는 방법입니다.

---

1. 안전한 10% 수익률 목표를 위한 투자 전략의 핵심

1. 안정성과 수익성의 균형을 맞추기: 고수익만을 목표로 하는 공격적인 투자가 아니라, 중간 수준의 리스크를 감수하면서 장기적으로 수익을 얻는 방식을 택합니다.

2. 분산 투자: 여러 자산에 투자하여 리스크를 분산시키고, 특정 자산의 변동성에 크게 영향을 받지 않도록 합니다.

3. 장기적 접근: 단기적 주가 변동에 신경 쓰지 않고 장기적으로 자산을 늘려나가는 방식입니다.

---

2. 추천 포트폴리오 구성

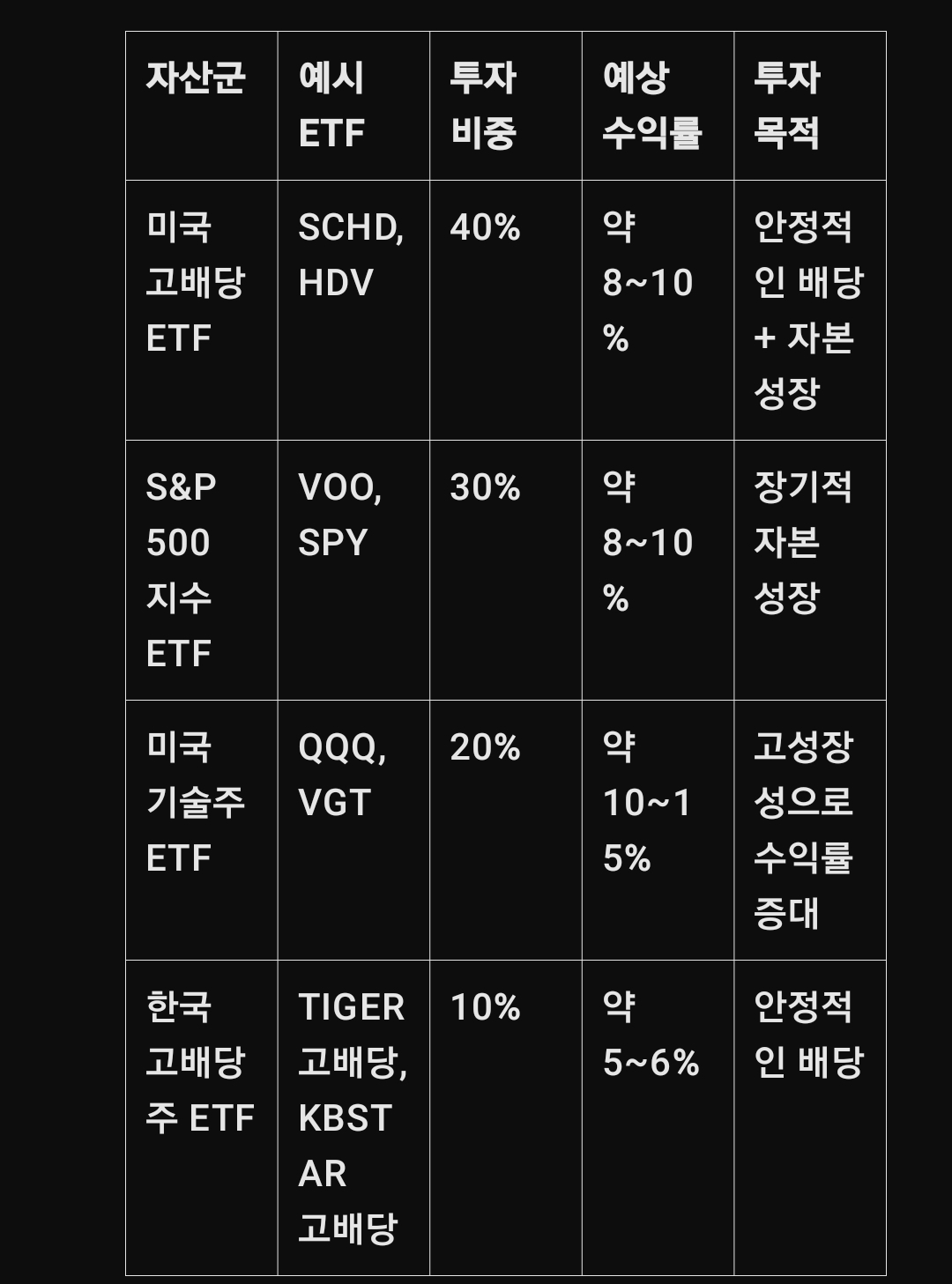

아래는 연간 10% 수익을 목표로 구성할 수 있는 안전한 포트폴리오 예시입니다.

(1) 미국 고배당 ETF (40%)

미국 고배당 ETF는 배당 수익을 제공하며, 장기적으로 안정적인 자산 증식을 도와주는 상품입니다. 특히 SCHD나 HDV 같은 ETF는 미국 내 안정적인 배당주들로 구성되어 있어, 변동성이 낮고 꾸준한 수익을 기대할 수 있습니다.

예시 ETF: SCHD (Schwab U.S. Dividend Equity ETF), HDV (iShares Core High Dividend ETF)

수익률: 평균 연 8~10% (배당 포함)

투자 비중: 전체 포트폴리오의 40%

→ 예상 수익: 연간 약 4%~5% 배당 + 4%10% 수익 가능

(2) S&P 500 지수 ETF (30%)

S&P 500 지수 ETF는 미국의 대표적인 대형주 500개를 포함하는 지수를 추종하며, 안정적이면서도 성장성을 가지고 있습니다. 과거 데이터를 보면 연평균 8~10% 정도의 수익률을 보여주었으며, 경제 성장에 따라 자산 가치가 꾸준히 상승하는 경향이 있습니다.

예시 ETF: VOO (Vanguard S&P 500 ETF), SPY (SPDR S&P 500 ETF)

수익률: 평균 연 8~10%

투자 비중: 전체 포트폴리오의 30%

→ 예상 수익: 연간 약 8~10% 자본 성장

(3) 미국 기술주 ETF (20%)

미국 기술주 ETF는 성장 가능성이 높은 IT, 소프트웨어, 반도체 등의 분야에 집중 투자하여 수익을 추구하는 방식입니다. 기술주는 변동성이 있지만 장기적으로 고성장을 기대할 수 있기 때문에, 포트폴리오에 적당량 포함하면 수익률을 높이는 데 도움이 됩니다. 다만, 너무 큰 비중을 두지 않고 20% 정도로 제한하여 리스크를 조절합니다.

예시 ETF: QQQ (Invesco QQQ Trust), VGT (Vanguard Information Technology ETF)

수익률: 평균 연 10% 이상 (변동성 존재)

투자 비중: 전체 포트폴리오의 20%

→ 예상 수익: 연간 약 10~15% 자본 성장

(4) 한국 고배당주 ETF (10%)

국내에서도 배당 수익을 기대할 수 있는 고배당주 ETF에 소액을 투자하는 것도 좋습니다. 이 자산은 환율 리스크가 적고, 국내 경제 상황에 따라 배당을 꾸준히 받을 수 있어, 안정적인 현금 흐름을 제공합니다.

예시 ETF: TIGER 고배당, KBSTAR 고배당

수익률: 평균 연 5~6%

투자 비중: 전체 포트폴리오의 10%

→ 예상 수익: 연간 약 5~6% 배당 수익

---

3. 포트폴리오 요약

이 포트폴리오를 통해 연간 10% 내외의 수익률을 목표로 할 수 있습니다.

---

4. 포트폴리오 유지 및 관리 전략

1. 정기적인 리밸런싱: 포트폴리오는 매년 또는 반기마다 리밸런싱이 필요합니다. 특정 자산이 크게 성장하거나 하락하면 비중이 변동하므로, 목표한 비율로 다시 맞춰주는 것이 중요합니다.

2. 배당금 재투자: 배당금을 생활비로 사용하지 않는다면, 이를 다시 투자하는 것도 좋은 전략입니다. 배당 재투자를 통해 복리 효과를 누릴 수 있으며, 장기적으로 자산을 더 빠르게 증대시킬 수 있습니다.

3. 시장 상황에 따른 유연한 대처: 경제 상황이나 금리 변동에 따라 자산군의 수익률이 달라질 수 있습니다. 경제 상황이 나빠질 때는 기술주 비중을 줄이고 고배당주 비중을 늘리는 등, 시장 상황에 맞춰 유연하게 조정하는 것이 중요합니다.

4. 리스크 관리: 기술주나 고배당주와 같은 일부 자산은 변동성이 크므로, 꾸준히 모니터링하고 필요할 때 리스크를 줄이기 위한 조치를 취해야 합니다.

---

5. 이 전략의 장점과 주의사항

장점

안정성과 수익성의 균형: 고배당 ETF와 지수 ETF를 통해 안정성을 확보하면서도, 기술주 ETF로 성장성을 기대할 수 있습니다.

환율 리스크 분산: 미국 자산과 한국 자산을 혼합하여 환율 리스크를 분산합니다.

장기적 자산 성장: 연 10%의 목표 수익률을 장기적으로 유지한다면 복리 효과를 통해 자산을 크게 증대시킬 수 있습니다.

주의사항

변동성: 기술주 ETF는 변동성이 크므로, 포트폴리오 전체에서 과도한 비중을 차지하지 않도록 주의해야 합니다.

환율 변동: 해외 자산 비중이 크므로 환율 변동에 따른 환차익 또는 환차손이 발생할 수 있습니다. 환율이 높은 시기에 환전하는 등 환율 리스크 관리가 필요합니다.

시장 변화에 따른 리스크: 경제 상황에 따라 S&P 500 지수나 고배당 ETF의 수익률이 변동할 수 있으므로, 시장 상황을 꾸준히 모니터링하고 필요시 포트폴리오를 조정하는 것이 좋습니다.

이 포트폴리오는 안정적인 미국 고배당 ETF와 성장성을 가진 S&P 500 및 기술주 ETF를 적절히 조합해 연 10% 수익을 목표로 할 수 있는 방법입니다. 또한, 국내 고배당 ETF로 일부를 분산하여 환율 리스크를 줄였습니다. 이와 같은 분산 투자 전략을 통해 위험을 최소화하면서 목표 수익률을 달성할 수 있을 것입니다.

'주식으로 노후 해결 > 주식 기초' 카테고리의 다른 글

| 자사주 매입과 소각, 주가 상승의 숨겨진 비밀: 이론과 심리로 풀어보는 상승 공식 (2) | 2024.11.17 |

|---|---|

| 수익 실현의 유혹, 어떻게 극복할까? 지속 가능한 투자 멘탈 관리 전략 (0) | 2024.11.16 |

| 주식 투자에서 현금 비중의 황금 비율은? 안정성과 수익을 모두 잡는 전략 (1) | 2024.11.15 |

| 급락 뒤 찾아온 기회! 기술적 반등으로 단기 수익 극대화하는 비법 공개 (0) | 2024.11.14 |

| 환율 상승이 코스피에 미치는 영향: 외국인 자본 유출부터 기업 비용 상승까지 (3) | 2024.11.12 |