은행 대신 월배당 ETF로 10년 안에 안정적인 월수입 만들기

- 주식으로 노후 해결/배당으로 노후 준비

- 2024. 10. 20. 11:10

은행 대신 월배당 ETF로 월수입 만들기: 10년 계획

당신의 돈은 매달 조금씩 불어나고 있는가?

아니면, 은행에 묶여서 이자는 거의 늘지 않는 상태인가?

많은 사람들이 은행에 돈을 맡겨두면 안전하다고 생각합니다.

하지만, 요즘 같은 저금리 시대에 은행에 돈을 맡기고서는 돈이 제대로 불어나지 않습니다.

여기서 대안이 되는 것이 바로 월배당 ETF입니다.

이 글에서는 은행 대신 월배당 ETF에 투자해 10년 안에 꾸준한 월수입을 만드는 방법을 소개하려고 합니다.

특히, 매달 들어오는 수익을 통해 경제적 자유를 꿈꾸는 사람들에게 매우 유용한 전략이 될 것입니다.

1. 은행 대신 ETF에 투자해야 하는 이유

은행에 예금을 넣어두면 안전하다고 생각되지만, 실질적으로는 돈이 거의 늘지 않는 것이 현실입니다.

기대 수익률은 1% 이하인 경우도 많습니다.

하지만 월배당 ETF는 다릅니다.

매달 배당금이 들어오고, 그 수익률은 은행 이자보다 훨씬 높습니다.

특히, 월배당 ETF는 매달 꾸준한 현금 흐름을 만들어주기 때문에, 이 돈을 생활비나 추가 투자를 위해 사용할 수 있습니다.

(1) 높은 배당 수익률

월배당 ETF는 보통 연간 4~6%의 배당 수익률을 기대할 수 있습니다.

이것은 은행 이자율보다 훨씬 높습니다.

예를 들어, 1억 원을 투자했을 때, 연간 400만~600만 원의 배당 수익을 얻을 수 있습니다.

(2) 꾸준한 현금 흐름

월배당 ETF는 매달 배당금을 지급하기 때문에, 꾸준한 현금 흐름을 만들어줍니다.

따라서 매달 일정한 돈이 들어오기 때문에 생활비 걱정을 줄일 수 있습니다.

특히, 노후를 대비하거나 직장을 그만두고 싶은 사람들에게는 매우 매력적인 선택입니다.

2. 10년 계획으로 수익 만들기

10년 동안 꾸준히 월배당 ETF에 투자하면, 매달 고정적인 수익을 만들 수 있습니다.

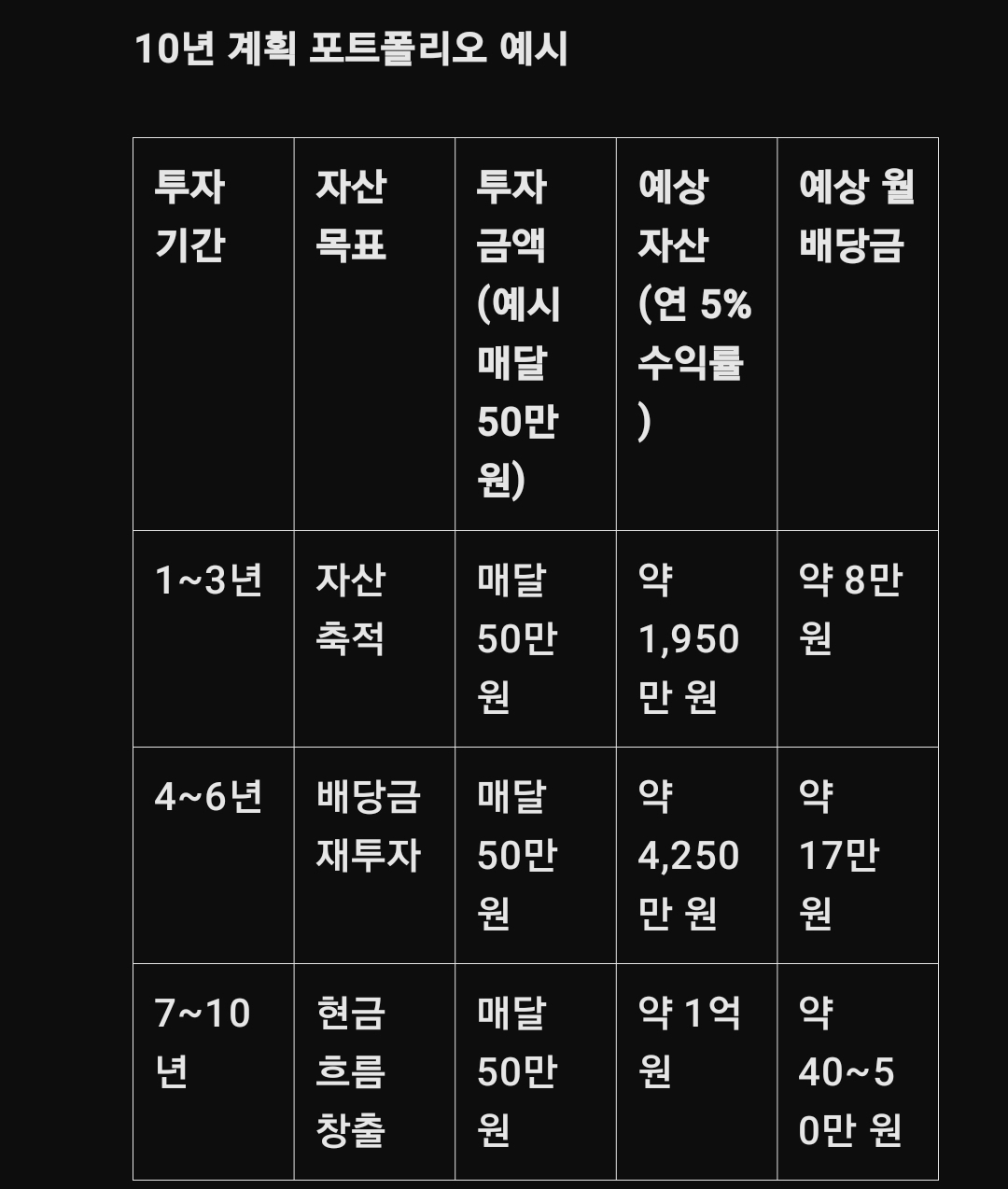

다음은 10년 동안의 투자 계획을 소개합니다.

(1) 1~3년: 자산 축적

첫 번째 단계에서는 자산을 축적하는 것이 목표입니다.

매달 일정 금액을 월배당 ETF에 투자하세요.

처음에는 수익이 크지 않을 수 있지만, 시간이 지나면 복리 효과가 발생합니다.

예를 들어, 매달 50만 원씩 ETF에 투자하고, 연 5%의 수익률을 기대하면, 3년 후에는 약 1,950만 원의 자산을 모을 수 있습니다.

(2) 4~6년: 배당금 재투자

두 번째 단계에서는 배당금을 재투자하여 자산을 더욱 불립니다.

배당금이 들어오면 그 돈을 다시 월배당 ETF에 투자하세요.

이렇게 하면 복리 효과가 극대화되며, 자산이 더욱 빠르게 늘어납니다.

6년이 지나면 자산은 약 4,250만 원에 달할 수 있습니다.

(3) 7~10년: 현금 흐름 창출

마지막 단계에서는 드디어 매달 수익을 생활비로 사용할 수 있는 단계에 도달합니다.

10년 동안 꾸준히 투자하고 재투자하면, 매달 들어오는 배당금만으로 생활비를 충당할 수 있을 것입니다.

예를 들어, 자산이 1억 원에 도달하면, 매달 약 40만~50만 원의 배당금을 받을 수 있습니다.

3. 투자할 월배당 ETF 추천

그렇다면 어떤 월배당 ETF에 투자해야 할까요?

여기서는 안정적인 배당 수익을 제공하는 월배당 ETF 몇 가지를 추천합니다.

(1) SPHD (Invesco S&P 500 High Dividend Low Volatility ETF)

SPHD는 S&P 500에 속한 고배당 주식에 투자하며, 변동성을 줄여 안정적인 배당을 지급하는 ETF입니다.

(2) O (Realty Income Corporation)

O는 매달 배당금을 지급하는 대표적인 부동산 리츠 ETF로, 부동산 자산에 투자하며 꾸준한 수익을 제공합니다.

(3) DIV (Global X SuperDividend ETF)

DIV는 전 세계 고배당 주식에 투자하며, 글로벌 자산에 분산 투자할 수 있는 ETF입니다.

이러한 ETF를 혼합해 포트폴리오를 구성하면, 안정적인 배당 수익을 기대할 수 있습니다.

4. 포트폴리오 구성과 리스크 관리

월배당 ETF에 투자할 때는 포트폴리오를 적절히 구성하는 것이 중요합니다.

단일 ETF에 모든 자산을 몰빵 하는 것은 리스크가 큽니다.

따라서 다양한 ETF를 혼합해 포트폴리오를 구성하는 것이 좋습니다.

(1) 자산 배분

월배당 ETF 70%, 주식형 ETF 20%, 채권형 ETF 10%로 자산을 배분하세요.

이런 방식으로 안정성을 확보하면서도 꾸준한 현금 흐름을 만들 수 있습니다.

(2) 리스크 관리

주식 시장은 변동성이 크기 때문에, 정기적으로 포트폴리오를 점검하고 리밸런싱을 통해 자산 배분을 조정해야 합니다.

특히, 시장 상황에 따라 주식형 ETF와 채권형 ETF의 비중을 조정하는 것이 중요합니다.

5. 은행보다 나은 월배당 ETF

결론적으로, 월배당 ETF는 은행 예금보다 훨씬 나은 선택입니다.

은행 이자율이 낮은 현재 상황에서는, 돈을 불리기 위한 더 나은 방법이 필요합니다.

월배당 ETF는 매달 고정적인 현금 흐름을 제공하며, 장기적으로 자산을 늘릴 수 있는 방법입니다.

10년 동안 꾸준히 투자하고, 복리 효과를 통해 자산을 키우세요.

지금 바로 월배당 ETF에 투자해 당신의 미래를 설계하세요.

'주식으로 노후 해결 > 배당으로 노후 준비' 카테고리의 다른 글

| 미국 고배당 ETF로 10년간 매달 10만 원 투자 시 자산 성장과 배당 수익 분석 (1) | 2024.10.25 |

|---|---|

| 매달 400만 원 받는 고배당 ETF 포트폴리오 현실적인 투자 전략 (5) | 2024.10.20 |

| 매달 현금 200만 원 받는 ETF 포트폴리오 전략 안정적인 수익 창출법 (4) | 2024.10.20 |

| 월배당 ETF로 조기 은퇴 꿈 이루기 안정적인 현금 흐름 전략 (6) | 2024.10.19 |

| 배당으로 월 300만 원 현금 흐름 만들기 (4) | 2024.10.19 |