4% 룰로 월 300만 원 생활비 만들기: 안정적인 배당 투자 전략

- 주식으로 노후 해결/주식 기초

- 2024. 11. 29. 16:10

4% 룰: 장기적으로 원금을 지키면서 배당 소득을 누리는 전략

4% 룰은 특히 은퇴 이후 안정적인 현금 흐름을 원하는 투자자들에게 적합한 전략입니다. 주식과 채권을 혼합한 포트폴리오를 통해 연간 4%만 인출하고 나머지는 재투자하여 자산을 보호하고 증식하는 데 초점을 맞춥니다. 이 전략을 더 깊이 이해하고 실천하려면 다음과 같은 세부 내용을 살펴봐야 합니다.

---

1. 4% 룰의 핵심 원리

1.1. 목표

매년 원금의 4%만 인출하면서 자산이 고갈되지 않도록 설계.

나머지 배당금과 자산 증식 효과를 활용해 원금을 유지하거나 증가.

1.2. 수익률과 배당 성장률

평균 투자 수익률: 연 7% (미국 주식 시장의 장기 평균 수익률 기반)

평균 배당 성장률: 연 6~8% (배당 성장 ETF 기준)

인플레이션 조정: 인출 금액은 매년 인플레이션율에 따라 증가.

1.3. 장기적 복리 효과

배당금을 재투자하면 복리 효과를 극대화할 수 있습니다. 매년 자산이 늘어나기 때문에 연 4% 인출에도 자산이 증가할 가능성이 높습니다.

---

2. 적합한 포트폴리오 구성

4% 룰을 효과적으로 활용하려면 안정적인 배당 수익과 성장이 가능한 포트폴리오를 구성해야 합니다.

2.1. 포트폴리오 비율

1. 주식 (60~70%): 성장과 배당을 동시에 얻기 위해.

배당 성장 ETF, 고배당주 중심.

예: SCHD, VYM, SPHD.

2. 채권 (30~40%): 안정적 현금 흐름과 자산 보호.

안정적인 채권 ETF.

예: AGG (iShares Core U.S. Aggregate Bond ETF).

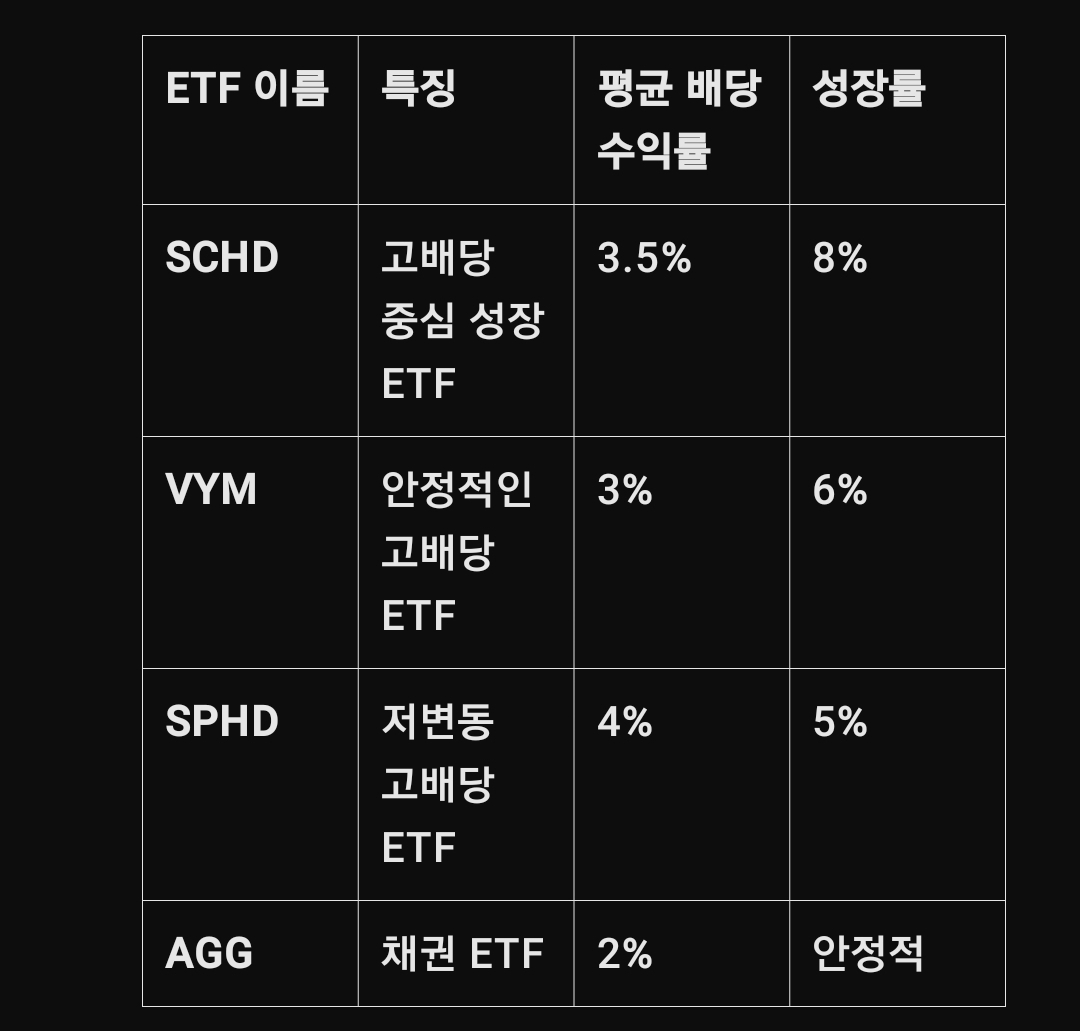

2.2. 추천 ETF

---

3. 실천 계획

3.1. 목표 설정

연간 4% 인출로 매월 필요한 금액 확보.

연간 3,600만 원 (월 300만 원) 필요시, 총 자산 목표:

\text{총 자산} = \frac{\text{연간 필요 금액}}{\text{배당 수익률}}

\text{총 자산} = \frac{36,000,000}{0.04} = 9억 원 ]

3.2. 매월 투자 금액 계산

20년 동안 목표 자산을 모으기 위해 매월 투자 금액을 계산합니다.

투자 기간 (n): 20년 (240개월)

월간 수익률 (r): 0.583% (연 7% ÷ 12)

목표 자산 (FV): 9억 원

P = \frac{FV \cdot r}{(1 + r)^n - 1}

값 대입:

P = \frac{9,000,000,000 \cdot 0.00583}{(1 + 0.00583)^{240} - 1}

P ≈ 1,082,000원 ]

따라서, 매월 약 108만 원을 투자해야 20년 후 목표를 달성할 수 있습니다.

---

4. 실천 예시

4.1. 첫해

투자 금액: 1,082,000원 × 12개월 = 12,984,000원

예상 자산 증가:

투자금: 12,984,000원

수익률(7%): 약 13,893,000원

4.2. 5년 차

누적 투자 금액: 12,984,000원 × 5 = 64,920,000원

예상 자산: 약 77,300,000원 (복리 효과 반영)

4.3. 10년 차

누적 투자 금액: 12,984,000원 × 10 = 129,840,000원

예상 자산: 약 185,000,000원

4.4. 20년 차

누적 투자 금액: 12,984,000원 × 20 = 259,680,000원

예상 자산: 약 900,000,000원

---

5. 연간 인출 계획

목표 자산 9억 원 달성 후, 매년 4% 인출:

연간 인출 금액: 9억 × 4% = 3,600만 원

매월 인출 금액: 3,600만 원 ÷ 12 = 300만 원

나머지 배당금은 재투자하여 자산을 유지하고 성장.

---

6. 4% 룰을 활용한 유의사항

6.1. 시장 변동성

시장이 하락세일 경우 자산 가치가 감소할 수 있으므로 배당주 중심으로 안정성을 확보.

하락장에서는 인출 금액을 줄이는 것도 전략.

6.2. 세금

배당소득세(15.4%)를 고려해야 실제 사용 가능한 금액을 정확히 계산 가능.

6.3. 인플레이션

매년 인출 금액을 인플레이션율(2~3%)에 맞춰 조정.

6.4. 정기 점검

연 1회 이상 포트폴리오 성과 점검.

자산 배분 재조정.

4% 룰은 안정적으로 원금을 유지하면서 매년 고정적인 현금 흐름을 창출할 수 있는 효과적인 전략입니다. 매월 108만 원을 꾸준히 SCHD, VYM, SPHD와 같은 ETF에 투자하면 20년 후 안정적인 월 300만 원의 생활비를 마련할 수 있습니다.

꾸준한 투자와 배당 재투자를 통해 원하는 목표에 도달할 수 있습니다.

'주식으로 노후 해결 > 주식 기초' 카테고리의 다른 글

| 미국 주식 대박 이후, 양도소득세를 줄이는 완벽 전략 (34) | 2024.12.04 |

|---|---|

| 손절 뒤 급등의 비밀: 투자 심리와 시장 원리의 숨겨진 법칙 (0) | 2024.12.02 |

| 이 패턴만 알면 수익률 폭발! 컵 앤 핸들로 주식 대박나는 법 (2) | 2024.11.27 |

| 주식 상승장에서 불타기 vs 기다리기: 최적의 투자 전략은? (1) | 2024.11.22 |

| 주가 하락, 모두가 두려워할 때 당신은 왜 행동하지 못할까? 심리를 꿰뚫는 해답! (0) | 2024.11.20 |