10년 후 자산 2배! 코스피 액티브 ETF로 안정적인 장기 투자 전략 세우기

- 주식으로 노후 해결/ETF 투자 전략

- 2024. 11. 15. 13:23

코스피 기반 액티브 ETF와 10년 투자 계획

액티브 ETF는 펀드 매니저가 적극적으로 시장 상황에 대응하며, 초과 수익을 목표로 운영하는 상장지수펀드입니다. 코스피 기반 액티브 ETF는 국내 투자자들에게 안정성과 성장성을 동시에 제공하며, 장기적으로 높은 수익을 기대할 수 있는 투자 수단입니다.

아래에서는 코스피 기반 주요 액티브 ETF를 분석하고, 10년 투자 계획과 실천 예시를 자세히 설명하겠습니다.

---

1. 코스피 기반 액티브 ETF의 주요 상품

(1) TIMEFOLIO Korea플러스배당액티브 ETF

특징: 코스피 내 고배당 종목에 투자하며 안정적인 배당 수익과 성장성을 동시에 추구.

추천 이유: 배당주는 경기 침체기에 방어적 특성을 가지며, 꾸준한 현금 흐름을 제공합니다.

적합성: 장기 투자 시 꾸준히 재투자하여 복리 효과를 극대화할 수 있음.

(2) KBSTAR 2차전지액티브 ETF

특징: 2차전지와 관련된 글로벌 경쟁력을 가진 국내 기업에 투자.

추천 이유: 2차전지는 지속 가능한 성장 산업으로 평가되며, 장기 투자 시 안정적인 성장 가능.

적합성: 기술주 특성상 변동성이 크지만, 장기적으로 높은 수익률을 기대할 수 있음.

(3) ACE 친환경자동차밸류체인액티브 ETF

특징: 친환경 자동차 산업의 가치사슬 전반에 투자.

추천 이유: 전기차와 관련된 산업은 정부 정책과 기술 발전의 수혜를 받을 가능성이 큼.

적합성: 미래 성장 산업에 투자하려는 장기 투자자에게 적합.

(4) KODEX K-로봇액티브 ETF

특징: 로봇 산업의 혁신 기업에 집중 투자.

추천 이유: 로봇 및 자동화 산업은 4차 산업혁명의 중심으로, 성장 잠재력이 큼.

적합성: 산업 초기 단계이므로, 장기적으로 꾸준히 성장 가능.

(5) TIGER 퓨처모빌리티액티브 ETF

특징: 미래 모빌리티 분야에서 혁신 기업에 투자.

추천 이유: 자동차 산업의 패러다임 전환을 활용하며, 높은 성장 가능성.

적합성: 기술 산업에 장기적으로 투자하려는 투자자에게 적합.

---

2. 10년 투자 계획

(1) 투자 목표 설정

10년 동안 꾸준히 투자하여 장기적인 자산 성장을 목표로 합니다. 투자자 개인의 상황에 따라 다음과 같은 목표를 설정할 수 있습니다:

자본 성장: 10년 후 투자금 2배 이상 성장.

배당 소득 확보: 투자 금액을 통해 연 5% 이상의 배당 소득 창출.

(2) 투자 전략

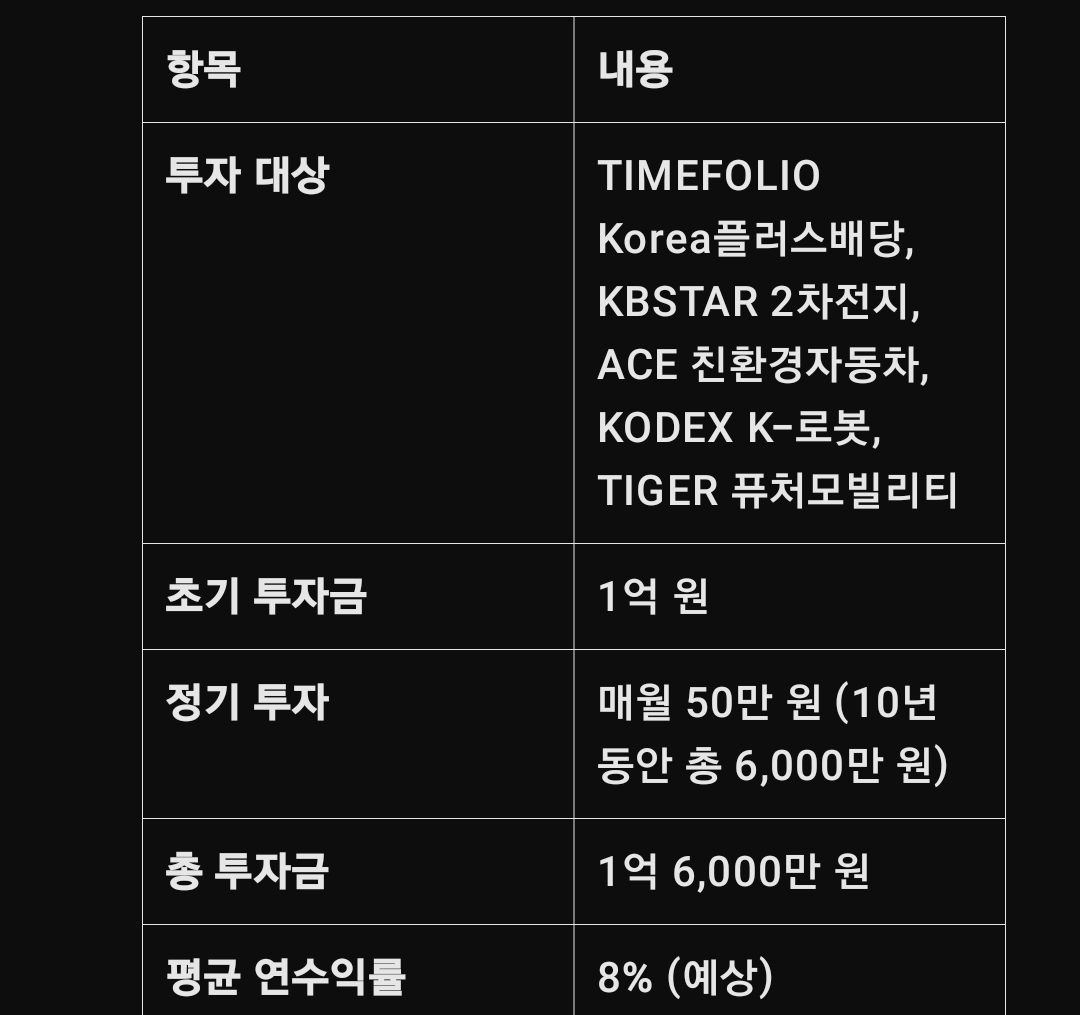

1. 초기 자본 투입: 1억 원 투자.

2. 정기 투자: 매월 50만 원씩 추가 투자.

3. 분산 투자: 위에 언급한 5개 액티브 ETF에 고르게 분산.

4. 재투자 전략: 배당금과 수익금을 다시 ETF에 재투자하여 복리 효과를 극대화.

(3) 연간 리밸런싱

1년에 한 번씩 투자 포트폴리오를 점검하여, 특정 ETF가 지나치게 높은 비중을 차지하거나 성과가 저조한 경우 비중을 조정합니다.

(4) 예상 투자 결과

초기 투자금: 1억 원

정기 투자금: 10년 동안 매월 50만 원 = 총 6,000만 원

총 투자금: 1억 6,000만 원

평균 수익률: 연 8% 가정

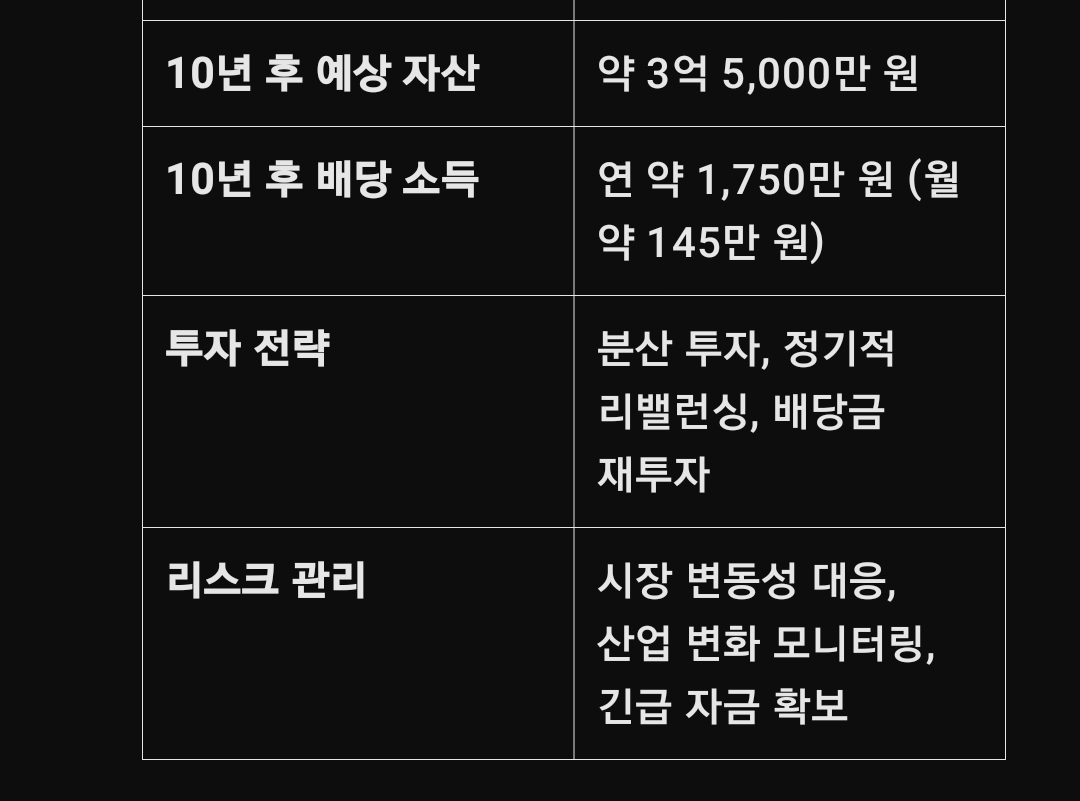

10년 후 예상 자산: 약 3억 5,000만 원

---

3. 실천 예시

(1) 투자 비중

TIMEFOLIO Korea플러스배당액티브 ETF: 30%

KBSTAR 2차전지액티브 ETF: 20%

ACE 친환경자동차밸류체인액티브 ETF: 20%

KODEX K-로봇액티브 ETF: 15%

TIGER 퓨처모빌리티액티브 ETF: 15%

(2) 투자 흐름

1~3년 차: 초기 자본 1억 원을 위 비중으로 투자하고, 매월 50만 원씩 정기적으로 투자. 배당금은 동일 ETF에 재투자.

4~6년 차: 산업별 성장성을 분석하여, 성과가 우수한 ETF 비중을 확대.

7~10년 차: 예상 자산 증가에 따라 채권형 ETF 등 안정적인 자산으로 일부 비중 조정.

(3) 예상 현금 흐름

고배당 ETF를 포함한 포트폴리오에서 연평균 4~5%의 배당 수익률을 기대.

10년 후 연간 배당 소득 약 1,750만 원 예상 (월 약 145만 원).

---

4. 리스크 관리

1. 시장 변동성 대응:

변동성이 큰 산업(2차전지, 로봇)은 장기적인 관점에서 투자.

급락 시 추가 매수를 통해 평균 단가를 낮춤.

2. 산업 변화 모니터링:

매년 주요 산업의 트렌드와 정책 변화를 점검.

수익률이 낮은 ETF는 비중 축소 후 다른 ETF로 이동.

3. 긴급 자금 확보:

전체 자산의 10%를 현금성 자산이나 단기 채권에 투자하여 유동성 확보.

코스피 기반 액티브 ETF는 장기적으로 성장 잠재력이 높은 산업에 투자하며, 분산 투자를 통해 리스크를 줄이고 안정적인 수익을 기대할 수 있습니다.

10년간 꾸준한 투자와 배당금 재투자를 통해 자산을 2배 이상 성장시키는 것을 목표로 하며, 연간 배당 수익도 안정적으로 확보할 수 있습니다.

실천 포인트:

정기적 투자와 리밸런싱을 통해 복리 효과 극대화.

고배당 ETF와 성장형 ETF를 조화롭게 구성하여 안정성과 성장성을 균형 있게 추구.

시장 변화와 리스크를 주기적으로 점검하여 장기 목표를 유지.

'주식으로 노후 해결 > ETF 투자 전략' 카테고리의 다른 글

| 미국 금리 인하, 투자 기회 폭발! 지금 사야 할 최고의 ETF는? (2) | 2024.11.20 |

|---|---|

| 레버리지 ETF로 한 방에 승부 본다! 코스피 대세 상승장에서 꼭 사야 할 TOP 5 상품 (14) | 2024.11.18 |

| 나스닥 ETF로 미래에 투자하기 FAANG부터 인공지능까지 쉬운 적립식 투자 가이드 (6) | 2024.11.11 |

| 나스닥 ETF의 숨은 매력 5가지 성장, 배당, 안정성까지 한 번에 잡는 투자 전략 (4) | 2024.11.09 |

| 초보자를 위한 나스닥 ETF 투자 가이드: QQQ vs QQQM, 내게 맞는 선택은 (3) | 2024.11.09 |